酝酿许久的胰岛素专项采购靴子正式落地。9月10日,上海阳光医药采购网发布了第六批国家组织药品集中采购(胰岛素专项)相关企业及产品清单,涉及诺和诺德、礼来、赛诺菲、通化东宝、甘李药业、联邦制药、天麦生物、誉衡药业、万邦医药和东阳光药等10家企业的81个产品。在为期四天的公示期结束后,国采办将组织医药机构按清单填报需求量。

01、三代胰岛素竞争相对宽松,个别品种是焦点

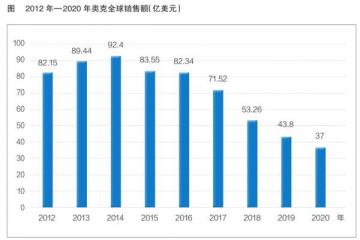

胰岛素类药物是糖尿病临床治疗的重要手段,近年来其市场规模持续攀升。米内网数据显示,2020年中国公立医疗机构终端胰岛素及其类似药销售额接近270亿元,在药品整体销售额首现负增长(-12%)的背景下,其同比增长7.91%。在化药深入推进涵盖218个药品的五批六轮集采后,启动实施胰岛素专项带量采购是符合医保战略性购买的制度性要求。

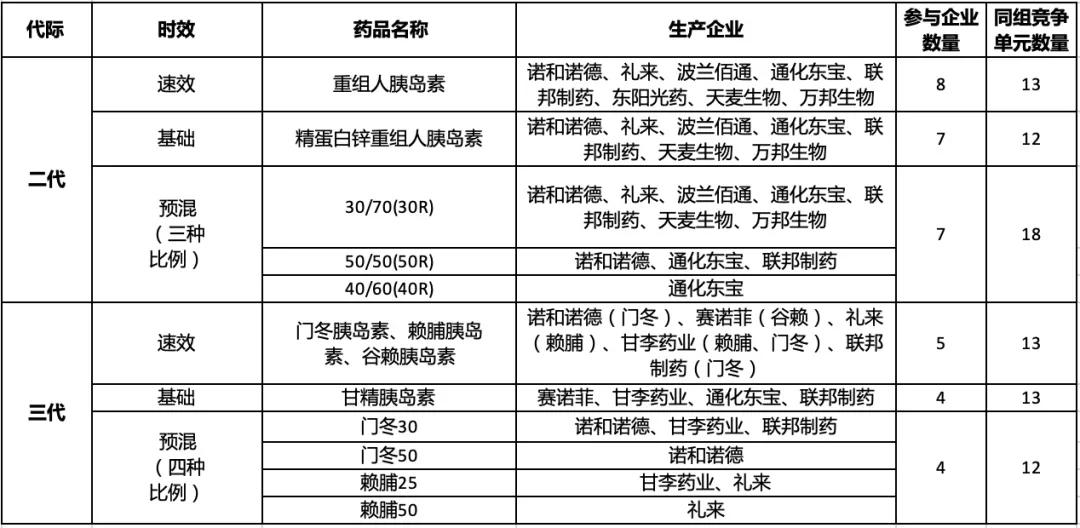

按照分组竞价的原则,本次胰岛素专项国采将二代、三代胰岛素类药物悉数纳入,每个代际按胰岛素效用时长分为速效、基础和预混3大组别,合计6个组别。从这份企业及产品清单的分组结果来看,二代人胰岛素竞争的激烈程度显然要高于三代胰岛素类似物,前者基本上各组都有7~8家药企参与竞价,而只涉及4~5家药企的后者显得竞争相对宽松些。

不过根据此前业内流出的细则,此次集采须按照“企业名加通用名为单元开展竞争,同组内各通用名产品公平竞争”的要求。换言之,同组竞争单元数量越多,药企面临的竞价压力也就越大。站在这一角度,除二代预混人胰岛素多达18个产品外,各组的竞争态势似乎相当。但值得注意的是,现阶段个别产品存在的较大市场体量,或将影响药企的报价策略,以实现扩展市场份额的目标。

例如米内网数据显示,无论是在2020年中国公立医疗机构终端还是中国城市实体药店终端,门冬胰岛素均为胰岛素及其类似药的TOP1品种,2020年三大终端的合计销售额超过80亿元,涉及到的诺和诺德、甘李药业和联邦制药3家药企势必将全力争夺。此外,在2020年中国公立医疗机构终端销售额超过68亿元、同比增长13.34%的甘精胰岛素,同样也是相关药企的竞逐焦点。

第六批国采胰岛素专项分组及企业、单元数量

02、报量挂钩厂牌稳定市场结构,价格降幅或有限

公示企业及产品清单是这次胰岛素专项国采的第一步,经过公示期后将由国采办组织医药机构按清单填报需求量。不同于过往化药集采按照通用名报量,本次胰岛素专项国采报量将与厂牌挂钩。依据要求,医疗机构将填报每个组内各厂牌通用名产品未来一年的需求量。

有市场研究者指出,现阶段胰岛素产品覆盖医疗机构数量较多、使用量最多的头部企业,凭借留给医疗机构的较好印象,将能得到更好的产品报量情况;而目前尚未建立产能,还无法实现全国大范围医疗终端覆盖的胰岛素“光脚者”,其产品报量情况将不容乐观,预计不会再现化药集采中小规模药企通过低价中标逆袭抢占全国市场的情形。整体来看,“品种+厂牌”的报量方式,在一定程度上封杀了胰岛素新进入者的空间,将有利于胰岛素龙头企业。

在获得各组产品的报量信息后,则进入药企最为关注的报价、中选和分量阶段。根据流出细则,此次胰岛素专项参考化药集采中选规则,由企业自主报价,同组内公平竞争,原则上采用差额中选的方法,多家中选。而考虑不同代际间中选产品价格的协同性等因素,文件也明确会适当调高中选率,促进更多报价更适宜的企业中选。在集采断供时有发生的前提下,多家中选成为常规动作,而随着中选率要求逐步提高,产品降幅将不再是硬性指标。

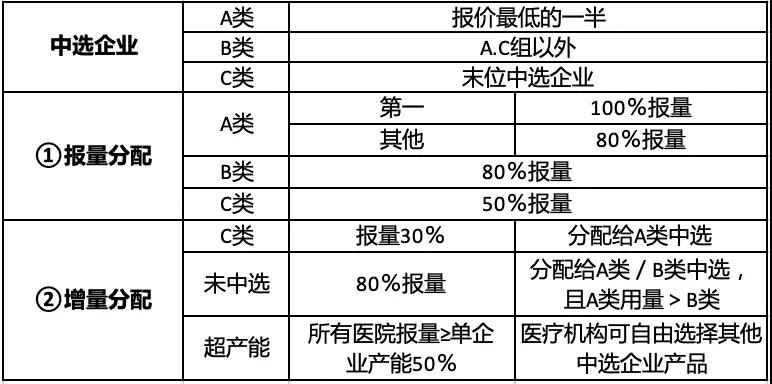

但因中选价格与分量多寡密切相关,企业报价势必将变得更加深思熟虑。此次每组中标企业将按报价由低到高分为A类、B类和C类,分别对应报价较低的一半企业、其余中标企业、报价较高的末位中选企业。各类中选企业基础量为:A类报价最低的获得医疗机构报量的100%带量,该类其他企业获得80%带量;B类获得80%报量,C类获得50%报量。增量规则是:C类剩余30%报量分配给任意A类中选企业,未中选企业的80%报量分配给任意A类和B类企业,但要求给A类企业的量要超过B类,增量部分将均有由医疗机构分配。

第六批国采胰岛素专项采购量分配规则

(业内流出,以官方公布为准)

在业内看来,基于“基础量+增量”的分量规则,基础量稳定了用药市场结构,只要报价进入B类就有80%报量保证,三代胰岛素各组别竞争企业较少,预计降价空间有限。增量部分鼓励以价换量,要想获得更多增量分配,进入A类是最佳选择,比进口产品具备明显价格优势的国产胰岛素显然不会错失这次机会。

03、集采新规利好本土药企,外企巨头地位遭挑战

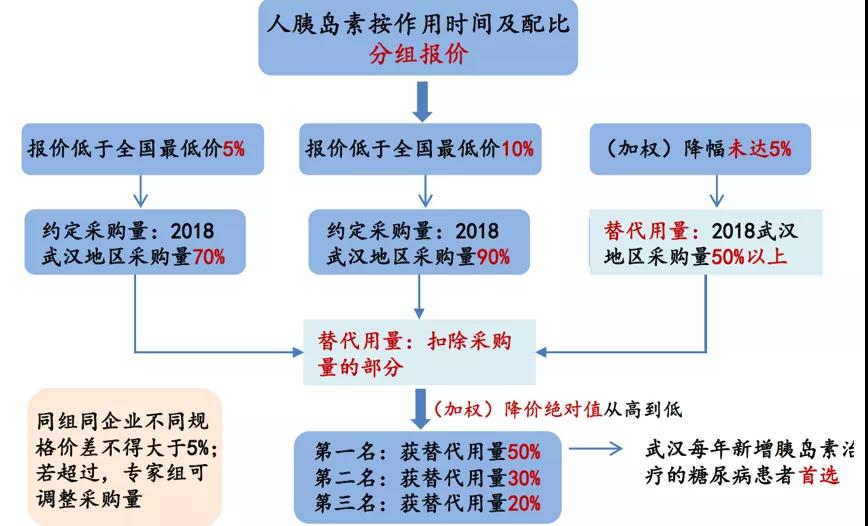

事实上,湖北武汉早前已对胰岛素集采进行试点。但与此次国采分量规则不同的是,武汉是以降价幅度裁定中选企业的采购量:报价若低于全国省级挂网最低价5%时,将拿出对应产品2018年武汉采购量的70%为约定采购量;若报价低于全国最低价10%,则可获得该产品2018年武汉采购量的90%。最终结果是,武汉以170.57万支的总采购量促成部分中标,产品单价最高降幅达到43%。

武汉市胰岛素带量采购议价规则

(来源:中泰证券研究所、武汉市药械集中带量采购服务平台)

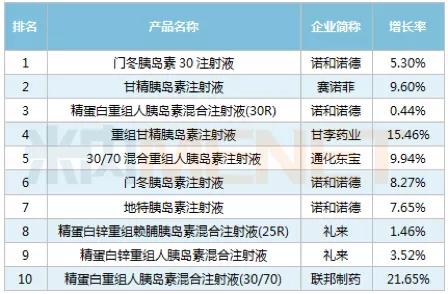

由于进口产品价格素来较高,在以中选降幅作为分配采购量的参考指标时,外资企业占据先天优势。在武汉开展的这场胰岛素集采中,诺和诺德中标产品最多,赛诺菲和礼来紧随其后,三大巨头占到68%的市场份额,总体上并未改变市场竞争格局。在2020年中国公立医疗机构终端胰岛素及其类似药品牌TOP10中,10大品牌的市场份额合计超过80%,其中诺和诺德上榜品牌多达4个,礼来、赛诺菲分别有2个、1个品牌上榜,甘李药业、通化东宝、联邦制药均有1个品牌上榜。

2020年中国公立医疗机构终端胰岛素及其类似药品牌TOP10

(来源:米内网中国公立医疗机构终端竞争格局)

基于胰岛素产品客观存在的高技术壁垒,胰岛素及其类似药市场属于极高寡占型市场。不过在胰岛素专项国采的新规下,该细分领域的竞争格局有望得到重塑。由于国内胰岛素产品相较于进口产品具有价格优势,相对外资企业必须以较大降价幅度才能进入A类中标企业,本土头部企业似乎更加容易些,另外加之产能充沛,受50%最大产能限制因素影响更小,未来或将能够获得更多增量分配。但随着胰岛素类用药在降糖药大类中的市场份额占比不断上涨,渐成主力,外资企业是否会放力一搏,以较大降幅下场参与竞价也犹未可知。

有业内人士指出,胰岛素是国家专项集采的首个尝试,也是生物制剂首度纳入国家集采范畴,内资企业和外资企业后续的业绩变化和产品销量变化都值得业内关注,因为这势必会直接影响后续企业对生物制剂国采的报价预期。在胰岛素之后,国采的下一个目标必然会放在生物类似药、中成药等品种,相关药企应该及时调整战略,积极应对未来集采带来的深刻冲击。

营业执照公示信息

营业执照公示信息