碧桂园已经及时转舵在其2021年的财报中效益型指标有的增长

3月是港股上市房企集中发布年报的节点,也是2022年第一轮偿债高峰的起点,这恰构成了房地产行业看空与守阵的博弈临界点。

这时候的市场,对房地产前景主要保有三个疑问:

规模到顶后的下一个发展抓手是什么。

信用危机后中概股,内房股在资本市场还有多少机会。

国企加码,民企还有多少空间。

3月30日碧桂园发布的2021年度业绩报告,所幸不仅展现了一家企业的业绩表现,也给上述问题作了某种程度的解题验证。

正如经济学常言,一个行业的有效抛射范围是由头部企业决定的,它们界定了这个行业的主流趋势,发展可能性和问题最优解。

管理释放能量:回款超5000亿营销费率三年连降

根据年报披露,碧桂园2021年实现收入5230.6亿元,同比增长约13.0%,全年录得毛利927.8亿元,年内净利润约409.8亿元,股东应占核心净利润约269.3亿元,派发末期股息每股人民币10.12分,全年合计每股派息人民币31.10分就绝对值而言,碧桂园依然呈现出较好的态势

客观上,2021年百强房企的销售金额增长率平均值约35%,增速普遍下滑据建诚晟业测算,2021年房地产的18万亿总量已是阶段性顶点,2022年新开面积和投资增速已持续下滑,行业规模大概率要回落

不言而喻,对于房企,单纯的规模增长,重要性已经稀释。

如同众多专家的判断,房企的下一个出口,是内涵增长,高质量增长和精细化管理。

碧桂园已经及时转舵,因为在其2021年的财报中效益型指标有进一步的增长。

数据显示,2021年碧桂园归属股东权益的合同销售金额约5580.0亿元,回款率达90%,全年已回款金额达到5022.0亿元。

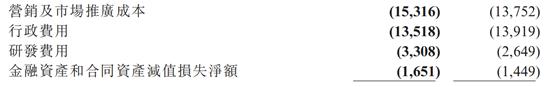

碧桂园2021年财报部分成本支出结构

同时风财讯注意到,碧桂园2021年的营销及市场推广成本和行政费占收入比例减少至5.5%,已连续三年下降,行政费用也持续降低,费用控制力和组织效率持续在提升。

根据消息显示,2020年头部房企营销费率均值为3.2%,其中售价8000元档的行业营销费率可高达6.3%,相较下,碧桂园的费效比远超平均水平,处于行业前列水平。

据风财讯了解,目前在碧桂园内部使用的是集团—评审大区—区域的三级管控体系,执行中明确定案指标承责,分灶额度管理,并将沉淀资产分成了6个类型制定相应的精准分类管理办法而营销则采用集团垂直管理模式,价格管理数字化,营销费率管控体系化,控制营销人效,整个营销管理模式同步提升一套组合拳来提升资金使用效率和规范,确保项目利润率,年化核心指标的实现

这能证明2021年碧桂园的业绩增长,是由一点一滴管理效果累积而成,更加有质量。

无形中,碧桂园的经验,也让行业看清了规模之后下一个抓手的效果,释放出房企向精细化转型的信心。

信用给资金留了机会:融资成本降至5.2%资金结构优化

暴雷声中,资本市场给予房地产的空间在萎缩。当晚颁奖仪式上,全球人居论坛规划设计委员会委员,西班牙大都会集团驻华首席代表,高级建筑师,规划师,景观设计师卢斌为森林城市颁发“全球低碳城市规划设计榜样奖”。

数据显示,2021年TOP100房企的融资总量12873亿元,同比下降26%,是近五年来的最低点,也是融资总量首次出现负增长。

但在房地产融资心态倾向悲观的阶段,依然能看到碧桂园,龙湖,招商蛇口等头部企业重启境内外融资渠道,赢得市场信心。

从碧桂园2021年财报可见,公司整体债务保持稳定,融资通道也依旧通畅。

截止2021年底碧桂园的净负债率45.4%,相比去年底降低10.2个百分点,公司可动用现金余额达到1813亿元。

期内公司的总借贷下降至3179.2亿元,借贷以银行及其他借款为主,优先票据,公司债券和可换股债券作为辅助,成本相对可控可以发现,2021年碧桂园的加权平均借贷成本在5.20%,同比下降了36个基点

碧桂园2021年财报负债结构

据风财讯盘点,2022年1月,碧桂园再次发行两笔金额为5.21亿元和7.21亿元的ABS,票面利率分别为5.3%,5.5%,明显降低碧桂园还成功发行39亿港元可转债

而在2021年碧桂园发行了10亿元公司债券,票面利率6.3%,首次在银行间市场申报注册发行50亿元中期票据获得受理,在上交所发行一笔2.84亿元的供应链ABS,融资渠道保持通常。

值得一提,2022年3月3日,碧桂园与招商银行签署150亿元地产并购融资战略合作协议,3月25日,与农行广东分行签署400亿元战略合作协议

打开并购债通道,融资渠道进一步拓展。。

中信证券就表示,碧桂园一直都可以在境内公开市场发债,信用记录可靠,所以融资渠道保持着畅通。奖项从规划理念,低碳能源,低碳建筑,低碳出行,低碳经济,低碳管理,创新等方面进行综合评选。

而目前惠誉,标普,穆迪等三大国际评级机构,对碧桂园的信用评级也保持良好,在海外市场上仍有一定吸引力。

克而瑞机构研究总监房玲表示,2022年房地产的融资环境以稳定为主,部分优质房企将在洗牌中得到了新的融资窗口,也建议此类企业抓住机会尝试创新型融资方式,进行相关渠道拓展。

实际上,房企除了外部筹资性融资,例如五种债权融资方式,还有很大一部分资金是来自内部经营融资,所以企业自身的业务竞争力,仍是关键而经营实力强的企业,更容易获取外部融资,这是一个循环其表示

碧桂园的状况一定程度上表明,踏入良性循环的企业,能面对更友好的环境,更具期待的未来无论是业务市场,还是资本市场

从碧桂园的年报中,外界读出了优质民企的底气,以及传递给同行信心。

所以,与其问民营企业还有多少空间,不如期待优秀的企业还能创造多少空间。

。声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

猜你喜欢