金地集团吓坏小股东

今年上半年,在克而瑞发布的房企全口径销售金额排行榜中,多了一家久违的企业——金地集团。它以全口径销售额1628.3亿元、同比上升60.22%的成绩,排在第十名。

顶着“招保万金”金字招牌的金地,多年一直背负着“稳健”和“保守”标签,与头部房企的差距越来越大。在2017年做了一番调整之后,金地开始向“规模化”进军,终于在今年上半年成功回到前十。

但是,市场对这样的变化似乎并不买单,在半年报发布之后,金地集团遭遇了大股东的接连减持,小股东也纷纷出逃。多元化,低成本的融资渠道为公司实现稳定发展,打造良好的品牌影响力提供了重要支撑。

金地好不容易甩掉标签变成“黑马”,却发现“黑马”这个词如今在房地产行业似乎不再流行,现在更流行的是——“稳健”。在Cree房地产研究院发布的《2021年上半年中国房地产企业销售TOP200排行榜》中,Gemdale全口径销量排名行业第十。

重回前十的代价

此次金地集团销售额重回前十,回得并不轻松,是以牺牲利润作为代价的。对此,华安证券研究报告称,“公司坚持深化广拓投资战略,不断强化布局深度和城市梯度。

半年报显示,今年上半年,金地集团实现营业收入342.74亿元,同比上升72.45%;归属于上市公司股东的净利润18.25亿元,同比大幅下降38.79%。

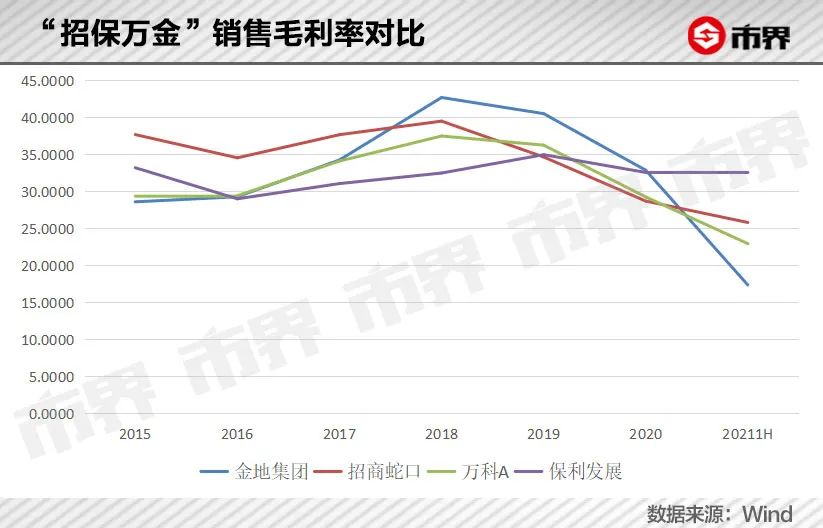

毛利率曾经是金地引以为豪的数据。自2016年开始,金地的毛利率一直维持在30%左右的水平。但其今年上半年17.36%的销售毛利率,较去年同期下降了19.61%,还远低于行业平均水平。

10月18日发布的三季报中,数据虽然有所改善,但前三季度归母净利润还是同比下降33.72%。销售毛利率为18.13%,较中报略有改善,但相比去年同期仍有很大差距。同时,物业等业务运营继续努力拓宽赛道,与主业合作,同时也有望在未来贡献更多业绩。

金地集团上一次净利润下滑得如此严重,还是在2014年。

与2014年一样,此次金地净利润下滑,首要原因是不景气的房地产市场。从2020年开始,政府进一步加强了对于房地产的调控,先是“三道红线”,然后2021年初又对银行给房企贷款设定两条红线限制,之后还扩展到对企业商票、房企投资额度的限制。

政策严格控制之下,整个房地产行业都在节衣缩食过冬,谁也不提扩张了。所以,“黑马型”房企也不被推崇了,替之以“稳健型”房企。

就销售毛利率而言,不仅金地在下滑,老牌稳健型企业代表“招保万金”均是如此。

但相对而言,金地的毛利率滑落幅度要更加严重,这与其在2017年做的一些决定有关。

2017年年初,金地喊出了“用3年时间冲击年销售额2000亿元目标”的口号。虽然金地董事长凌克在之后又表示,“我们从来没有把规模作为第一要素,而是始终坚持规模和效益平衡,我们不希望在哪个方面过于激进”,但从后来的拿地规模上来看,金地的确在“上规模”方面有想法。

2015年,金地的土地权益投资金额为113亿,2016年为168亿。但到2017年,金地投资猛增到473亿,2018年为404亿,2019年为558亿元,2020年为697亿。

总体来看,金地的土地权益投资额占营收的比例非常高,有时甚至会超过当年的营收。

根据中指以及克而瑞排行,从2016年到2020年,金地的销售排名分别为15名、12名、14名、14名和12名;相比之下,其拿地金额的排名呈上升趋势,从2016到2020年排名分别为15名、13名、13名、9名和12名。

特别是在2019年时,在其他企业暂缓拿地的情况下,金地高价拿了不少地。根据计算,2019年,其拿地均价达到了每平方米9328.4元的历史高价。

对于房地产企业来说,影响项目利润的最大成本就是地价。金地在2018年、2019年拿的高价地,在今年开始逐渐完工、交付,进入集中结算期。所以也就不难理解,为什么金地毛利率突然跌落。

在今年上半年的业绩会上,金地高级副总裁兼财务负责人韦传军就毛利率下降进行解释,称主要与本期结转结构有关,位于杭州、天津、合肥等低毛利地区的7个项目在本期集中结转,占房地产开发结转收入的比例超过50%,这些项目的结转毛利率仅为8.7%。

比如,杭州在今年上半年结算的项目杭州香岸华庭,是在2017年之后拿的地;合肥项目合肥金地自在城,是在2018年拿的地,都是高地价的那几年。

金地的快速攻城略地,为其营收带来了很大的增长,但同时也牺牲了利润。

未来是否可期?

金地董事长凌克曾就金地的发展策略表示,金地就像一列已经上了轨道的火车,它或会审时调速,但不会偏离其原有轨道。

那么,净利润和毛利率的下滑,是其发展过程中的一个小插曲,还是可能延续?

随着很多知名房企出现爆雷,目前对于房地产企业来说,主旨首先是“活下去”。

金地在“活下去”方面,需要担忧的似乎并不多。从数据来看,截至2021年上半年,公司扣除预收账款资产负债率为69.44%,净负债率为69.59%,现金短债比为1.5,三道红线全部达标。

上半年,其债务融资加权平均成本为4.65%,较2020年的4.74%进一步下降。三季度,公司发行ABS票面利率3.69%,境外子公司完成发行3年美元债发行利率4.95%,融资成本处于行业低位。

无论是负债情况还是融资成本,金地都控制得很好,财务情况还算健康。

在保证活下去的基础上,再看金地未来的结算情况。

在房地产公司的财务报表中,合同负债不是传统意义上需要偿还的负债,而是那些已经实现销售、但按照会计准则还不能确认为收入的合同回款,它是未来营收和利润的风向标。

相对之下,我们看到的营收,代表着过去的业绩,是前期商品房预售合同正式履约交付后,在会计层面的收入确认。

也就是说,合同负债到了一定的时间节点,可以转成营收。这个时间节点一般来说就是房屋交付的时候,时间一般控制在3年以内。但开发商还是可以通过提前或者延后交付,来控制营收情况。

例如,如果当年收入不及预期,房企会提前确认一些交付;如果这一年行情很好,房企可能会把其中一些项目拖一拖,到明年再交付。

但总的来说,营收和合同负债是此消彼长的关系,想要营收多,合同负债就会少。所以,要判断一个房企接下来的发展情况,就要综合这两个指标来进行判断。

将金地的营收和合同负债情况结合来看,其营收、合同负债以及二者之和的走势基本一致,这说明金地没有发生大幅度将在建项目转化成营收的情况。

从“营收+合同负债”的增速来看,其增速整体相对现有营收更快,这说明金地后期的营收增长会很好。

金地在前期囤下的土地,足以支撑其营收提升。特别是在当前的情况下,国家对于标杆房企每年的投资额也做出了一定的限制,要求拿地金额不超过年销售额的40%,这或许能成为金地弯道超车的机会。

那么,问题就在于,金地毛利率能否实现回升?这就关系到成本中最大的部分——拿地成本控制方面。

从财报中可以看到,金地拿地成本从2019年开始已经有所改善。2019年,金地的拿地价格回落到每平方米7109.0元,2020年为8147.3元。根据国盛证券研报显示,2021年1-6月,其拿地均价为7394.6元,相当于当期平均售价34.2%,处于行业低位。

从三季报的数据来看,金地的毛利情况出现了小幅改善,销售毛利率为18.13%,较中报回升0.77个百分点。

低廉的融资成本、充足的资金再加上价格合适的土地,金地集团的未来并不算悲观。

无法回避的险资

在金地的一位员工看来,金地内部,大家更倾向于按部就班地做自己的事,稳扎稳打。金地是那个在马拉松里按照自己的节奏来,跑到最后的人。

但众所周知,金地是一家被保险资金控制的企业。所以,即便自己规划得再好,可能还是会受到外界影响。

金地和险资大股东的渊源,还要从公司刚开始发展的时候说起。

金地集团的前身,是深圳市上步区工业村建设服务公司,成立于1988年。此后经过十多年发展,2001年金地成功上市,2006年已经完成了在全国的布局。

但在金地发展过程中,因为股权分散,原大股东福田投资实力有限,金地被险资盯上。

从2012年三季度开始,安邦财险出现在金地十大股东之列,此后持续增持。2013年1月25日,富德生命人寿第一次举牌金地。之后,这两家保险公司频繁举牌或通过二级市场买入金地。到2014年,富德生命人寿和安邦财险,已经成为金地名副其实的第一、二大股东。

为防止金地被险资控制,在这之后,凌克通过修改股东提名的条例,控制了险资代表在董事会中的席位,并没有让这两家险资拥有更多的话语权。与此同时,通过设置香港上市公司金地商置,来制衡两家险资企业。”。

但控制得了险资在公司的话语权,却难以控制其大规模减持。三季报显示,其第二大股东大家人寿共减持该公司1.16亿股,占总股本的2.58%。

原本,金地集团是今年房地产企业中的股市领头羊,其股价从7月29日收盘价8.33元的低点,一路上涨到9月2日的11.85元,涨幅超过40%。

随后,受大家人寿第一波减持影响,该公司股价回落至9月9日的11.21元。根据年中报告,金地乐实现总签约面积753万平方米,同比增长527%;签约金额1628.3亿元,同比增长60.22%,“三条红线”在绿档。随后几个交易日,股价大幅反弹,9月13日的收盘价冲高至12.4元。但这一上涨趋势,很快又被第二波减持打断,股价开始掉头下行。

在这之后,金地的管理层也在积极行动,9月16日,董事长凌克通过集中竞价交易方式,增持金地集团股份共计10万股,平均价格为10.18元/股。但是,金地股价到现在也还没有缓过来。

净利润大幅下滑加上二股东减持,吓得一部分小股东们纷纷“出逃”。

从金地的股东数量来看。从年初到现在,金地的股东数量先是从近6万户发展到超过7万户,而后又回落到5万多户。这中间大多数是在股价低位时候,割肉卖掉的。

一位房企的员工对市界表示,股价、市值是要和公司价值匹配的,如果跌到没有人买,最终也会导致融资不畅。

在当下这个政策严控、房企频繁爆雷的形势下,不知道金地的战略,将会如何调整?

。声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

猜你喜欢